Entenda os principais aspectos da Nota Fiscal de Importação

A Nota Fiscal de Importação é um documento fiscal cuja emissão comprova formalmente a entrada formal da mercadoria proveniente do exterior em solo brasileiro.

É válido ressaltar que todas as empresas que realizam uma compra internacional devem comprovar essa negociação através da Nota Fiscal de Importação porque a principal característica dela é o registro do pagamento dos tributos envolvidos na operação. Por isso que, na maioria das vezes, para que uma carga seja retirada da área alfandegada é necessário apresentar o documento.

Dessa forma, o entendimento da importância e dos principais aspectos da Nota Fiscal de Importação são importantes. Caso a empresa emita esse documento, ele corre perigo de perder toda a carga e, em casos mais graves, de sofrer penalidades administrativas pela Receita Federal.

O que é a Nota Fiscal de Importação?

Conforme já apresentado, a Nota Fiscal de Importação ou Nota Fiscal de Entrada de Importação é um documento de natureza fiscal que comprova a operação de compra internacional e, dessa forma, nacionaliza a mercadoria.

É necessário apontar ainda que o momento de emitir a Nota Fiscal de Importação é quando o desembaraço aduaneiro for finalizado e a Declaração de Importação (DI) junto a uma planilha “espelho” da Nota Fiscal de Importação for apresentada ao importador pelo despachante responsável. Caso a DI tenha sido registrada, porém a parametrização não resultou em canal verde, aguarde. Só emita a Nota Fiscal de Importação depois de resolver as pendências documentais e/ou físicas que impediram o canal verde e a geração da DI.

A emissão da Nota Fiscal de Importação é obrigatória, conforme a Lei n°8.846, de 21 de janeiro de 1994, que dispõe sobre a emissão de documentos fiscais e o arbitramento da receita mínima para efeitos tributários, e que também dá outras providências. Ademais, vale considerar, para efeitos de Nota Fiscal de Importação, o disposto no Decreto nº6.759/2009 que também regulamenta a administração das atividades aduaneiras, e a fiscalização, o controle e a tributação das operações de comércio exterior.

Além disso, um fato a ser considerado é que para grandes empresas, ou seja, aquelas que trabalham com uma estrutura de negócio que envolve filiais em estados diferentes, por exemplo, talvez tenham, além da emissão da Nota Fiscal de Importação e a emissão de uma Nota Fiscal de Transferência, caso a mercadoria precise ser encaminhada para uma filial de outro estado.

Ou seja, se uma empresa matriz em São Paulo realizou uma compra internacional para uma filial no Rio Grande do Sul, ela precisará fazer uma Nota Fiscal de Importação, depois uma de Entrada e outra de Saída do estado de São Paulo para que, caso o motorista do transporte utilizado seja parado por um fiscal, ele entenda que é uma operação de transferência de mercadoria de um estado para o outro.

Qual a Importância da Nota Fiscal de Importação?

A Nota Fiscal de Importação é importante porque é um documento de registro fiscal, uma forma de uma empresa regularizar a operação comercial perante a Receita Federal.

É válido ressaltar que a não emissão deste documento representa sonegação fiscal, o que pode até ser enquadrado como crime com sérias consequências penais.

No caso de contribuintes que realizam a denúncia espontânea e comunicam ao fisco, o valor da multa pode chegar a 20% sobre o valor fraudulento, acrescido de juros moratórios. Caso o equívoco seja constatado pela própria autoridade de fiscalização, a multa sobe para até 75% do valor sonegado, com acréscimo de juros.

Quais são os documentos necessários para a emissão da Nota Fiscal de Importação?

Os documentos comuns a todos os tipos de operações necessários para emitir a Nota Fiscal de Importação são:

- Extrato da DI ou DUIMP;

- Comprovante de Importação (CI);

- Guia e comprovante de pagamento de ICMS ou exoneração;

- Conhecimento de Embarque;

- Fatura Comercial ou Commercial Invoice ou Invoice;

- Packing List;

- Planilha de Cálculo (“espelho da NF” ou “espelho DI”); e

- Guias dos outros impostos incidentes.

Em operações com regimes aduaneiros especiais também serão necessários: as licenças, se forem cabíveis à operação, e o ato concessório do regime utilizado.

Quais dados obrigatórios a se atentar ao emitir a Nota Fiscal de Importação?

Os dados obrigatórios a se atentar ao emitir a Nota Fiscal de Importação são:

- A Nota de Importação deve ser emitida em português e não precisa ser enviada ao exportador/vendedor da mercadoria porque é um documento fiscal nacional;

- Todos os valores devem estar em reais (R$);

- A taxa de conversão dos valores, caso seja necessário fazer algum cálculo, deve ser a mesma que está na DI. Se você fez pagamento antecipado, não tem problema a taxa da DI ser diferente da que você utilizou no pagamento porque o Banco Central irá se atentar ao valor pago na moeda estrangeira;

- A descrição e a classificação das mercadorias importadas devem estar idênticas ao informado na DI;

- Outras informações das mercadorias, como NCM, peso e volume, precisam estar de acordo com os documentos utilizados na operação de importação; e

- O número de registro da DI.

É importante destacar que, se por falta de atenção, o responsável emitir a Nota Fiscal de Importação com algum erro, ele pode corrigi-lo com uma Carta de Correção desde que o erro não altere os valores da operação, como o valor da mercadoria ou o de algum imposto, ou dados do remetente, destinatário ou as datas do documento.

Como preencher a Nota Fiscal de Importação?

A Nota Fiscal de Importação pode ser emitida em sistemas de terceiros que tenham conexão com a fazenda e a Receita Federal, ou seja, não necessariamente é emitida em um sistema comum a todos.

Dessa forma, a Nota Fiscal de Importação pode ser preenchida conforme as seguintes etapas:

Verifique os dados do Exportador

O exportador é de outro país, porém, os dados dele devem estar corretos ao emitir a Nota Fiscal de Importação. Compare com os documentos enviados por ele dados como: endereço, telefone e razão social. Como é uma empresa estrangeira, não precisa ter CNPJ, inscrição estadual ou CEP. Nesses campos é só preencher com a opção “Exterior”, ou seja, em “UF”, por exemplo, se preenche com “EX”.

Verifique os dados do Importador

Preste atenção nos dados da empresa importadora. Às vezes, a empresa mudou de endereço ou algum outro registro e não foi atualizado no sistema.

Definição do CFOP e a natureza da operação

A expressão “O CFOP” se refere ao número de 4 dígitos do Código Fiscal de Operações e Prestações das Entradas e Saídas de Mercadorias e Bens que é do código tributário brasileiro e que identifica a natureza de circulação de uma mercadoria.

De forma geral, existem dois grupos de CFOP de entrada e de saída. Alguns se referem à mercadoria proveniente do exterior e outros são utilizados em operações comerciais internas de entrada e saída de mercadorias entre dois estados ou dentro de um mesmo estado.

Na importação, os CFOPs mais utilizados são:

- 3.101 – Compra para industrialização (matéria-prima);

- 3.102 – Compra para comercialização;

- 3.551 – Compra de bem para o ativo imobilizado;

- 3.556 – Compra de material para uso ou consumo; e

- 3.949 – Outro tipo de entrada de mercadoria.

Adicione as mercadorias compradas

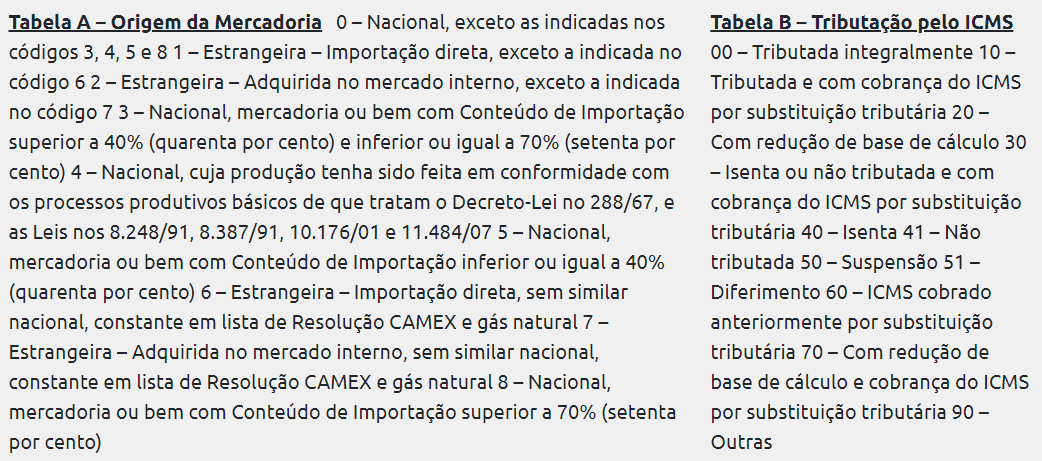

Lembre-se de verificar se as mercadorias estão registradas no sistema corretamente, ou seja, verifique se a descrição está correta; o CST, um número de 3 dígitos do Código de Situação Tributária que classifica a mercadoria com base em sua origem e forma de tributação do ICMS; e as alíquotas dos impostos e o cálculo deles por item.

Para identificar o CST de uma operação é necessário acessar o anexo respectivo à sua operação no site da Fazenda ou identificar conforme a união das duas tabelas abaixo (o primeiro número se refere à origem e os outros dois à tributação do ICMS):

Porém, para evitar problemas com código incorreto, consulte um especialista, seja o contador responsável pela empresa importadora ou a empresa que te auxiliou com a importação.

Preencha os campos de pagamento e frete

Observe que o valor de pagamento deve ser igual ao da Nota Fiscal de Importação, independente do que está no contrato de câmbio porque a taxa cambial utilizada à princípio pode ser diferente da que foi apresentada na DI.

Além disso, note qual Incoterm foi utilizado na operação para preencher os campos de frete, bem como os dados de peso e tipo de embalagem dispostos na DI e, no campo “marca” é só colocar nome “principal do exportador/nome principal do importador”, como “USACHECK/IMPORTEXPRESS” (nomes figurativos).

Uma observação válida é que não precisa colocar o valor do frete ou do seguro na Nota Fiscal de Importação porque eles já estão embutidos no “Valor Total Produtos”.

Coloque nos Dados Adicionais as principais informações dispostas na DI

É necessário colocar nos Dados Adicionais:

- Número e data de emissão da Declaração de Importação;

- Razão social da empresa responsável pelo desembaraço;

- Valores do II, IPI, PIS, COFINS e ICMS em reais;

- A taxa utilizada do Siscomex; e

- Número do container, se for o caso.

Conferência da Nota Fiscal de Importação

Antes de transmitir a Nota Fiscal de Importação, é importante realizar a conferência dos dados e valores para evitar erros:

- Confirme se os itens, quantidades e impostos estão corretos;

- Verifique se o campo “Valor Total Produtos” é a somatória do valor das mercadorias no local de origem (FOB) com o frete e seguro internacional;

- Confira se os campos “Base de Cálculo do ICMS” e “Valor Total da NF” são iguais. O “Valor Total da NF” é Valor Aduaneiro (somatória do valor do frete Internacional, FOB, seguro internacional e capatazia), apresentado na DI, somado ao Imposto de Importação;

- Atente-se para o preenchimento do número e data da DI nos campos solicitados; e

- Compare o formulário de frete preenchido com as informações dispostas na DI.

Não faça a Nota Fiscal de Importação às pressas e realize uma conferência antes de transmitir, isso evita retrabalho e não precisa fazer Carta de Correção ou Cancelar a Nota Fiscal por falta de atenção em alguns detalhes importantes.

Como calcular os valores da Nota Fiscal de Importação na prática?

Considerando um exemplo de importação de vários itens que custaram U$20.000,00, frete de U$440 e seguro de U$50, a uma taxa de câmbio de R$5,40, Valor Aduaneiro já convertido de R$110.646,00, Imposto de Importação (II) de 5%, Imposto sobre Produtos Industrializados (IPI) de 6,5%, Programa de Integração Social/Programa de Formação do Patrimônio do Servidor Público (PIS/PASEP) de 2,1%, Contribuição para Financiamento da Seguridade Social (COFINS) de 9,65%, Imposto sobre Operações relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação (ICMS) de 12%, e Taxa Siscomex de R$150,00, os cálculos ficariam da seguinte maneira:

- II:

(Valor Aduaneiro x 105%)- Valor Aduaneiro = Imposto de Importação

(R$110.646,00 x 105%)-R$110.646,00=R$5.532,30

- IPI

(Valor Aduaneiro x 106,5%)- Valor Aduaneiro = Imposto de Importação

(R$110.646,00 x 106,5%)-R$110.646,00=R$7.191,99

- PIS/PASEP

(Valor Aduaneiro x 102,1%)- Valor Aduaneiro = Imposto de Importação

(R$110.646,00 x 102,1%)-R$110.646,00=R$2.323,57

- COFINS

(Valor Aduaneiro x 109,65%)- Valor Aduaneiro = Imposto de Importação

(R$110.646,00 x 109,65%)-R$110.646,00=R$10.677,34

- ICMS

1º passo: Calcular a base de cálculo do ICMS:

(Valor Aduaneiro + II + IPI + PIS/PASEP + COFINS + Taxa Siscomex)/ [(100-ICMS)/100]

(110.646,00 + 5.532,30 + 7.191,99+ 2.323,57 + 10.677,34 + 150,00)/ [(100-12)/100]=

136.521,20/ (88/100) = 136.521,20/ 0,88 = R$155.137,72

2º passo: Calcular o ICMS:

(Base de cálculo do ICMS x 112%)- Base de cálculo do ICMS

(155.137,72 x 112%)-155.137,72 = R$18.616,53

Ou, com o cálculo direto, faça:

[(Valor Aduaneiro + II + IPI + PIS/PASEP + COFINS + Taxa Siscomex) x (Alíquota ICMS/100)] / [(100-Alíquota ICMS) / 100] (136.521,20 x 0,12) / [(100-12)/100] = 16.382,55 / 0,88 = R$18.616,53

O que muda com a DUIMP?

A Declaração Única de Importação (DUIMP) é um documento eletrônico fiscal cuja proposta é, conforme o Portal Único do Siscomex, reunir todas as informações de natureza aduaneira, administrativa, comercial, financeira, tributária e fiscal pertinentes ao controle das importações pelos órgãos competentes da Administração Pública brasileira na execução de suas atribuições legais.

Dessa forma, o sistema fiscal e a comunicação entre os órgãos fiscalizadores ficam menos complexos e mais ágeis.

A implementação da DUIMP começou em novembro de 2022 e, por enquanto, está restrita às operações em modal de transporte aquaviário. Com a DUIMP alguns processos, como cálculo dos impostos, serão automáticos ao realizar a emissão da Nota Fiscal de Importação. Dessa maneira, é importante acompanhar o desenvolvimento desses sistemas e se preparar para quando ele estiver totalmente implementado porque poupará tempo com a emissão da Nota Fiscal de Importação.

Conheça a Columbia trading

Oferecendo soluções completas desde 1999, a Columbia Trading possui larga experiência em diferentes segmentos do comércio exterior. Desse modo, ocupa um lugar entre as três maiores companhias do setor no Brasil.

A Columbia Distribuidora trabalha com produtos nacionais e importados. Também tem capacidade para atender clientes com disponibilidade imediata, em quantidades fracionadas e com continuidade. Assim, garantindo excelência no atendimento e custos competitivos.

A empresa busca relações a longo prazo. Por isso, sua posição é manter o cliente no centro das decisões. Para que isso seja possível, a Columbia oferece assessoria completa que pode iniciar desde o primeiro contato. Inclusive, para quem deseja saber como importar da China.

Entre em contato e solicite um atendimento.

Ligue: (11) 3330-6700 / (11) 3330-6785

WhatsApp: (11) 95024-1039 e-mail: columbiatalks@columbiabr.com

Gostou deste conteúdo? Compartilhe em suas redes!