Como Lidar com Créditos Acumulados de ICMS

O que é ICMS acumulado

O Imposto sobre a Circulação de Mercadorias e Serviços (ICMS) é um imposto não cumulativo que tem como objetivo evitar a tributação repetida do imposto suportado pela mercadoria na operação anterior.

O tributo deve ser compensado em cada operação relativa à circulação de mercadorias ou prestação de serviços com o montante cobrado nas anteriores pelo mesmo ou outro Estado ou pelo Distrito Federal.

Informe-se mais sobre isso e, no fim deste artigo, vocês poderão analisar a tabela de ICMS 2022.

Quais créditos de ICMS são acumulados

As empresas podem solicitar o aproveitamento do montante acumulado junto ao Fisco caso cumpram os requisitos legais estabelecidos pelo regulamento estadual do ICMS (RICMS).

É importante ressaltar que nem todo saldo credor de ICMS pode se enquadrar como crédito acumulado, pois isso tende a ocorrer, naturalmente, em decorrência da natureza de não-cumulatividade desse imposto.

Deste modo, para que o saldo credor de ICMS seja considerado como crédito acumulado e se torne passível de uso pela empresa, é preciso que a sua origem esteja enquadrada em algumas das hipóteses existentes na legislação estadual.

No caso do estado de São Paulo, o Regulamento do ICMS (RICMS- incisos I, II e III do artigo 71) permite que o aproveitamento do crédito acumulado possa ser requisitado pelas empresas quando proveniente das seguintes operações:

- Aplicação de alíquotas diferentes em operações de entrada e de saída de mercadorias ou em serviço tomado ou prestado (por exemplo, quando a empresa paga uma alíquota de ICMS no momento da venda que é inferior à alíquota de entrada);

- Operação de venda ou prestação de serviços efetuada com redução de base de cálculo nas hipóteses em que seja admitida a manutenção integral do crédito (nesse caso, a redução do imposto pago na saída ocorre pela diminuição da base de cálculo no momento da venda, devido a algum incentivo fiscal, por exemplo);

- Operação de venda ou prestação de serviços realizada sem o pagamento do imposto nas hipóteses em que seja admitida a manutenção do crédito (por exemplo, em situações de isenção ou não incidência do imposto – como ocorre no caso das exportações de mercadorias -, ou ainda, em alguns casos envolvendo o regime de substituição tributária (ST) com retenção antecipada do imposto ou do diferimento).

Assim, se uma empresa exporta uma determinada mercadoria, por exemplo, não há incidência de ICMS na operação de venda, no entanto, a legislação permite que haja a manutenção do crédito de ICMS decorrente das operações de entrada na empresa.

Com isso, há um acúmulo de créditos que não podem ser compensados no futuro, pois não há débitos de ICMS decorrentes da venda. Nesse caso, a empresa pode solicitar a apropriação desse crédito junto ao Fisco e utilizá-lo como fonte de recursos para a manutenção do seu negócio.

Como liquidar os créditos acumulados de ICMS

No caso do Estado de São Paulo, as empresas que se enquadram nas hipóteses de geração do Crédito Acumulado de ICMS (RICMS- incisos I, II e III do artigo 71) e cumprem as exigências legais podem solicitar o aproveitamento do crédito junto à Secretaria Estadual.

O processo de aproveitamento do crédito envolve, inicialmente, o pedido de apropriação do montante acumulado junto ao Fisco.

A empresa tem um prazo máximo de cinco anos (60 meses) para fazer essa solicitação, após esse período, esse direito é prescrito. Durante essa etapa do processo, o governo fará uma auditoria e verificará se a empresa cumpre todos os requisitos legais para a autorização do pedido.

Uma vez autorizado, o crédito é posteriormente homologado, ficando disponível para a empresa.

A partir desse momento, o direito ao uso desse crédito não expira, portanto, a empresa pode utilizá-lo no curto ou no longo prazo, e isso deve definir sua classificação no ativo circulante ou não circulante, por exemplo.

Após liberado pelo Fisco, empresa pode utilizar o crédito acumulado apropriado de diversas formas, dentre elas: transferindo-se o crédito para outro estabelecimento da mesma empresa ou para uma empresa interdependente (incisos I e II do artigo 73/RICMS), utilizando-o para realizar o pagamento de fornecedores (incisos III e IV do artigo 73/RICMS), efetuando-se o pagamento do ICMS devido na importação, quando o desembarque e o desembaraço aduaneiro forem processados em território paulista (parágrafo único do artigo 78/RICMS) ou, inclusive, vendendo-se o crédito para outra empresa não interdependente (inciso IX do artigo 73/RICMS).

ICMS importação

O ICMS na importação também pode ser compensado, mas, para isso, é preciso entender alguns conceitos básicos em relação ao cálculo.

O fato gerador, por exemplo, deve ser considerado no momento do desembaraço aduaneiro da mercadoria. Assim, é possível identificar o surgimento da obrigação tributária, o sujeito passivo e os demais elementos da obrigação.

Além disso, há incidência sobre a entrada de bem ou mercadoria importada do exterior por pessoa física ou jurídica, mesmo que não seja contribuinte habitual do imposto. Isso vale para qualquer finalidade.

Vale lembrar que embora este imposto seja estabelecido por cada Estado, os regulamentos apresentam características tributárias semelhantes.

- Para a composição da base de cálculo do ICMS, deve-se considerar o valor da mercadoria que consta do documento de importação, acrescido do valor dos impostos de importação.

- Deve-se incluir também quaisquer outros impostos, taxas, contribuições e despesas aduaneiras. Uma curiosidade é que o próprio ICMS integra sua base de cálculo. A forma de cálculo é detalhada mais adiante; e

- Despesas aduaneiras são aquelas efetivamente pagas à repartição alfandegária até o momento do desembaraço da mercadoria, incluindo as diferenças de peso, classificação fiscal de mercadorias e multas por infrações.

Um correto planejamento tributário irá solucionar o acúmulo gerado em suas operações de comércio exterior.

Clique aqui e conheça a Columbia Trading

Compensação do ICMS devido nas importações

As operações entre empresas contribuintes e empresas credoras do ICMS podem ocorrer por conta e ordem de terceiros. Desconheço essa informação, de onde pegaram essa referência?

Quando permitido pelo Regulamento do ICMS de cada Estado, ocorre mediante autorização prévia (Regime Especial).

Uma vez autorizadas previamente, estas operações se tornam benéficas e seguras tanto para o credor do ICMS que vai reaver seus recursos, quanto para o contribuinte que vai reduzir o seu custo com o ICMS da importação.

Para isso, é importante contar com uma assessoria tributária especializada. A Columbia Trading Assessoria Tributária faz todo o controle e planejamento para as empresas.

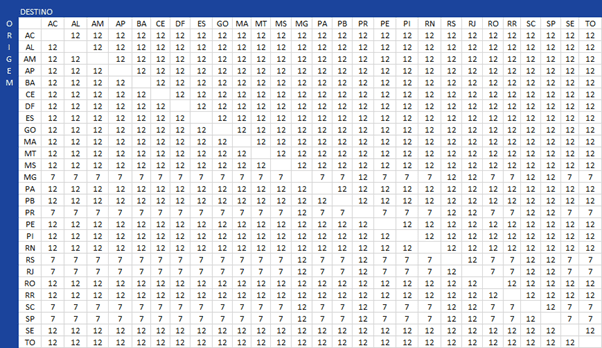

Tabela ICMS 2022 – Interestadual:

A fim de ler adequadamente esta tabela, identifique o estado de origem e, em seguida, o estado de destino, cruzando a linha e a coluna para ter o valor da alíquota interestadual.

--------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

Artigo revisado por Lívia Stanzani, Doutora e Mestra em Controladoria e Contabilidade pela FEA-RP/USP.

Conheça a Columbia Trading

Oferecendo soluções completas desde 1999, a Columbia Trading possui larga experiência em diferentes segmentos do comércio exterior, ocupando lugar entre as três maiores companhias do setor no Brasil.

A Columbia Distribuidora trabalha com produtos nacionais e importados e tem capacidade para atender clientes com disponibilidade imediata, em quantidades fracionadas e com continuidade, garantindo excelência no atendimento e custos competitivos.

A empresa busca relações a longo prazo, por isso, sua posição é manter o cliente no centro das decisões. Para que isso seja possível, a Columbia oferece assessoria completa que pode iniciar desde o primeiro contato.

Quer saber mais? Clique aqui.

Entre em contato:

Acesse o site: www.columbiatrading.com.br

Ligue: (11) 3330-6700 / (11) 3330-6785

WhatsApp: (11) 95024-1039

e-mail: columbiatalks@columbiabr.comParágrafo Novo

Gostou deste conteúdo? Compartilhe em suas redes!